|

|

基本信息

| 商业信息: |

贷款保险 |

| 发布人: |

个人 |

| 邮编: |

- |

| 联系人: |

Jessica |

| 电话: |

|

| 邮箱: |

|

| QQ: |

- |

| 微信: |

30482722 |

| 主页: |

|

| 价格: |

- |

一直以来,有两类财务顾问在为自己的观点辩护。传统保险代理人中较大的群体认为终身寿险更优越,而较少的“新时代”类型的顾问则认为定期寿险是所有情况的最佳解决方案。

一直以来,有两类财务顾问在为自己的观点辩护。传统保险代理人中较大的群体认为终身寿险更优越,而较少的“新时代”类型的顾问则认为定期寿险是所有情况的最佳解决方案。

实际上,这两种产品哪种更好呢,这取决于客户的需求!

在进行对比之前,我想强调一下,这两种产品实际上都随着时间发生了变化,界限变得模糊了。

如今的终身寿险通常带有“乘数”系数,也就是说,你可以买一份$10万保障的保险,但在70岁之前要乘以几倍。这是在终身寿险中加入定期寿险来实现的。因此,从内部来看,这是一种混合型政策。

现在的一些定期寿险,它也表现出终身寿险的一些特征,如有限的保费期限,即使被保险人的寿命超过99岁也保证支付,以及某种形式的现金价值。

我认为原因是双方都看到了对方的优势,并试图将其融合。

定期寿险的明显优势在于保护家属。对于那些有孩子要再照顾20年的年轻父母来说。假设每年的家庭开销为$5万,不考虑通货膨胀,父母应该需要得到$100万($5万* 20年)的保险金额。35岁为例,保险费可能低至$640/年!没有什么比这更好的了,定期寿险确实是最有效的解决方案,这也是我将向大多数年轻父母推荐的。

但是定期寿险绝对不是那个可以适合所有需求和情况的最优解决方案。事实上,只有当保障的需求是暂时的时,它才是最好的。

当投保人非常年轻时,它也没有优势。以0岁新生儿为例。$30万的终身保险(包括乘数保险的保费约为每年$1600,包括重病保险。但只支付20年,而且保障是终身的。所以总保费只有$32000。在70岁时,预计现金价值约为$20万,远高于$3.2万的总保费。如果是定期保险,在70岁之前,保险费大约是$1000/年。但是保险费要支付70年!所以总保险费是$7万!而且保险范围不是终生的,所以如果被保险人在70岁以后遭受重大疾病或死亡,保险的保障为$0。现金价值也是$0!在这种情况下,定期寿险很明显是一个极其没有吸引力的解决方案!

同样的比较也可以用在20多岁的年轻人身上,定期寿险仍然没有吸引力。

“新时代”的顾问们还喜欢说:保障的需求只是暂时的呀,只有在依赖他们的人还小的时候,或者他们还在工作的时候才需要。这有助于他们证明定期寿险的吸引力。这样的论点同样是有缺陷的。

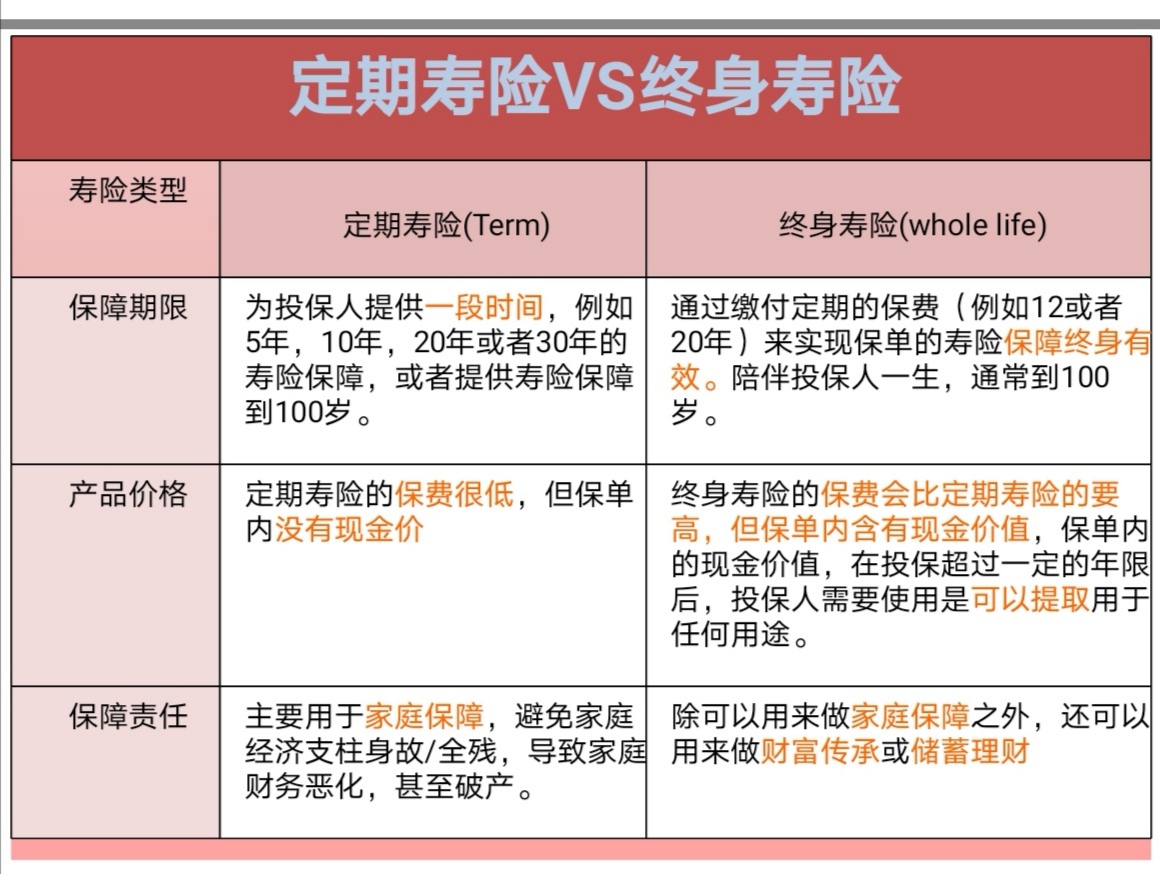

我们都知道,寿险和重大疾病保障是我们生活保障的根基,起着保家护院的重要作用,那么定期寿险(Term)和终身寿险(whole life)哪一个更好呢?我们该怎么选呢?

我先提供两种情况来说明一下为什么有时生活中需要保障。

第一,重大疾病保障。我们都知道患癌症、心脏病等严重疾病的风险会随着年龄的增长而增加。虽然确实在一个年长的年龄,一个人的需求可能在一个较低的范围,因为他的孩子可能都成熟,和抵押贷款也都还清了。然而,一些保障仍然是必需的,以支付门诊治疗费用,这些费用可能不是传统的住院保险可以报销的部分,像中医或替代治疗。的确,当一个人病得很重的时候,一些现金的注入总是有用的和方便的。谁会不同意?当终身寿险的总保费可能比定期寿险更便宜时,终身寿险的优势就更加明显。

第二,定期保险概念主要是保障那些依赖我们的人,比如孩子,家人。但有些人希望保险可以保障到老,即使他们的家人不再依赖他们。这时候终身寿险对于提高资产来说是一个非常有利的选择。假设一个人有$50万元想在他去世后传给他的孩子,他可以不把$50万元传给孩子,而是把这$50万元存入一份寿险,并保证在他去世后,将$150万元注入他的遗产。你可以将现金翻三倍,为什么还要直接留现金呢?毕竟这种遗产继承是具有确定性的,人终究是有要走的那一天嘛!从这方面看,定期寿险并不是一个适当的解决办法,因为这个人可能会超过保障期。

所以我希望我已经给出了一个更平衡的观点,不同的产品在不同的情况下哪种才是是最好的,最适合您的。如果可以,也希望财务顾问可以少一些偏见,在面对客户需求的时候,不要有不平衡的观点,而且要更有能力,根据客户自身的情况来分析客户适合的产品。尤其是有些顾问会认为某种产品在所有情况下都是最好的,而事实显然不是这样的!

希望这篇对比有提供给正在选择或者纠结的小伙伴们一些有用帮助。

|

|